Facturation électronique des loyers : TVA sur les loyers

Les propriétaires bailleurs et les SCI peuvent opter pour la TVA sur les loyers commerciaux ou professionnels. L'intérêt majeur est de pouvoir récupérer la TVA sur les travaux et les charges, et même dans certains cas la TVA sur l'achat du bien immobilier ! Faisons le point sur les conditions d’assujettissement, les taux applicables et les exonérations possibles.

Les principes de la TVA sur les loyers

La location de biens immobiliers à usage d’habitation est exonérée de TVA. Cependant, certaines locations commerciales peuvent être soumises à la TVA, sous conditions.

1. Les locations exonérées de TVA

Les locations de logements nus à usage d'habitation sont systématiquement exonérées de TVA. Cela inclut les locations aux particuliers ainsi que les baux d’habitation classiques. Les logements meublés loués à l'année, sans services hôteliers, sont également exonérés.

La location de locaux professionnels est également exonérée, sauf si le bailleur opte volontairement pour la TVA ou si le bailleur propose des services spécifiques.

2. Les locations soumises à la TVA

Les locations de biens immobiliers à usage professionnel peuvent être assujetties à la TVA si elles remplissent l’une des conditions suivantes :

- Le bailleur a opté pour la TVA (option exercée auprès des services fiscaux).

- Le bien est utilisé pour des activités soumises à TVA, comme l’hôtellerie, la para-hôtellerie ou la location meublée à des entreprises.

- La location concerne des biens spécifiques tels que des espaces de stockage ou des locaux équipés de matériel industriel.

Les locations de parking sont soumises à TVA, sauf si le parking est inclus dans un bail d'habitation.

Dans quels cas est-il intéressant d’opter pour la TVA sur les loyers ?

L’option pour la TVA sur les loyers peut être avantageuse dans plusieurs situations :

- Lorsque le locataire est assujetti à la TVA : Un locataire professionnel récupérant la TVA n’aura pas d’impact financier négatif et le bailleur pourra récupérer la TVA sur ses charges.

- En cas d’investissements importants : Les travaux de rénovation, les acquisitions immobilières et les équipements soumis à TVA peuvent représenter un avantage fiscal significatif.

Dans les cas des résidences séniors et des résidences services type appart-hôtel, la TVA est due d'office, il n'y a pas d'option à formuler. Ces locations permettent de maximiser la récupération de TVA, surtout lors de l'achat du bien.

Quel est le taux de TVA applicable sur les loyers ?

Le taux de TVA applicable dépend du type de location :

- 20 % : Taux normal applicable aux locations commerciales classiques lorsque le bailleur a opté pour la TVA.

- 10 % : Applicable aux prestations de para-hôtellerie (location meublée avec services comme le nettoyage ou l’accueil).

- 5,5 % : Concernant certaines locations meublées à caractère social.

- Exonération de TVA : Locations de logements nus ou meublé à usage d'habitation et certaines locations professionnelles si le bailleur n'a pas opté pour la TVA.

Comment exercer l’option pour la TVA sur les loyers ?

Si un bailleur souhaite soumettre ses loyers à la TVA, il doit :

- Déposer une demande écrite auprès du service des impôts des entreprises.

- Mentionner la TVA sur les factures de loyers émises aux locataires.

- Respecter les obligations comptables liées à la TVA

A savoir : l'option pour la TVA peut se limiter à un bien en particulier. Le bailleur n'est pas tenu de soumettre l'ensemble de ses locations à la TVA.

Obligation de comptabilité pour les bailleurs assujettis à la TVA

Lorsqu’un bailleur opte pour la TVA sur les loyers, il doit respecter certaines obligations comptables et fiscales :

- Tenue d’une comptabilité ou d'un livre spécial : Enregistrement des loyers perçus et de la TVA collectée, ainsi que des dépenses.

- Déclarations périodiques de TVA : Dépôt des déclarations de TVA selon la périodicité applicable (mensuelle, trimestrielle ou annuelle).

- Facturation conforme : Les factures de loyers doivent mentionner la TVA applicable et respecter les règles fiscales. A compter de septembre 2027, les factures avec TVA sont obligatoirement au format électronique et envoyée via un prestataire agréé (PDP)

- Archivage des documents comptables : Conservation des justificatifs pour une durée légale d’au moins 6 ans en cas de contrôle fiscal.

La TVA récupérable pour les locations assujetties

Les bailleurs qui soumettent leurs loyers à la TVA peuvent récupérer la TVA sur certaines dépenses liées à l’exploitation du bien immobilier. Cette récupération de TVA s'applique notamment aux :

- Travaux de rénovation et d'entretien : TVA récupérable sur les factures de prestataires.

- Frais de gestion locative : Honoraires des agences immobilières et autres intermédiaires.

- Achats de matériel et de mobilier : Pour les biens meublés et para-hôteliers.

- Charges courantes : Eau, électricité et autres services soumis à TVA.

Conditions pour récupérer la TVA

Pour pouvoir récupérer la TVA sur ces dépenses, il faut :

- Être assujetti à la TVA et déclarer ses loyers en conséquence.

- Justifier chaque dépense avec une facture comportant le montant de TVA.

- Reporter la TVA déductible sur les déclarations fiscales périodiques.

Si un bailleur a un excédent de TVA déductible par rapport à la TVA collectée, il peut demander un remboursement de crédit de TVA auprès de l'administration fiscale.

Récupération de la TVA sur l'achat d'un bien immobilier

Un bailleur peut également récupérer la TVA sur l'achat d'un bien immobilier sous certaines conditions :

- Le bien doit être neuf : L'acquisition d'un immeuble neuf (moins de 5 ans) est soumise à TVA, et celle-ci peut être récupérée si l'acheteur est assujetti à la TVA.

- Le bien doit être affecté à une activité soumise à TVA : Le bien doit être destiné à la location taxable à la TVA (bureaux, commerces, locations meublées avec services, etc.).

- Engagement de conservation du bien : Le bailleur doit s'engager à conserver le bien pendant au moins 20 ans en régime de TVA. En cas de revente avant ce délai, une régularisation de la TVA peut être exigée.

- Déclaration et récupération sur les déclarations fiscales : La TVA payée lors de l'acquisition doit être déclarée et pourra être récupérée sur les déclarations périodiques de TVA.

Avantages et inconvénients de la TVA sur les loyers

Avantages :

- Permet de récupérer la TVA sur les investissements immobiliers, les travaux et les charges.

- Peut être intéressant pour des locataires assujettis à la TVA, qui pourront récupérer la taxe.

Inconvénients :

- Nécessite une gestion administrative supplémentaire.

- Peut rendre le bien moins attractif pour certains locataires non assujettis à la TVA.

🧮 Comment gérer la TVA sur les loyers ?

Si vous êtes assujetti à la TVA, vous devez :✅ a) Émettre des factures avec TVA

La facture doit mentionner :- Le montant HT

- Le taux de TVA appliqué (souvent 20 %)

- Le montant de la TVA

- Le montant TTC

- Votre numéro de TVA et toutes les mentions obligatoires d'une factures (SIRET, ...)

✅ b) Déclarer la TVA collectée

- La TVA facturée à votre locataire doit être déclarée et reversée à l’État via la déclaration de TVA (CA3 ou CA12).

- Selon votre régime :

- Régime réel normal : déclaration mensuelle ou trimestrielle.

- Régime réel simplifié : déclaration annuelle (CA12), avec acomptes semestriels.

✅ c) TVA sur les encaissements

En règle générale, les bailleurs sont au régime de TVA sur les encaissements, car la location relève de la prestation de service :- Vous déclarez la TVA uniquement quand le loyer est réellement payé (et non à la facturation).

- Cela permet d’éviter d’avancer la TVA en cas d’impayé.

✅ d) TVA déductible

Si vous collectez la TVA, vous pouvez aussi :- Récupérer la TVA sur vos dépenses liées à l’activité locative : travaux, mobilier, prestations, honoraires, etc.

- Cela suppose que vous respectiez les règles de déduction (justificatifs, lien avec l’activité...).

🛑 Attention à la cohérence juridique

- Si vous facturez la TVA, vous devez l’indiquer dans le bail signé avec le locataire.

- Il doit être précisé que les loyers sont soumis à TVA, faute de quoi vous risquez un redressement fiscal.

Modèle de facture de loyer avec TVA

FACTURE n°123

Bailleur :Jean Dupont

SIRET : 123 456 789 00010

N° TVA intracommunautaire : FR12 123456789

Adresse : 25 avenue de la République, 75011 Paris

Locataire :

Société ABC SARL

SIRET : 987 654 321 00011

N° TVA intracommunautaire : FR12 987654321

Adresse : 12 rue des Entrepreneurs, 75015 Paris

Bien loué :

25 avenue de la République, 75011 Paris

Local commercial – 2e étage, porte 5

Période de location :

Du 1er mars au 31 mars 2025

|

Désignation |

Montant HT (€) |

Taux de TVA |

Montant TVA (€) |

Montant TTC (€) |

|

Loyer mensuel |

1 000,00 |

20% |

200,00 |

1 200,00 |

|

Charges récupérables |

100,00 |

20% |

20,00 |

120,00 |

|

Total à payer |

1 320,00 |

Date d’émission : 5 avril 2025

Date d’échéance : 10 avril 2025

Référence du paiement : Loyer mars 2025

Fait à Paris, le 5 avril 2025

Signature du bailleur

Mentions obligatoires à vérifier sur la facture :

- Identité et coordonnées du bailleur et du locataire

- Numéro de TVA du bailleur

- Adresse précise du bien loué

- Période concernée par la location

- Détail du loyer HT, taux et montant de TVA, loyer TTC

- Détail des charges HT, taux et montant de TVA, charges TTC

- Total TTC à régler

- Date d’émission et de paiement

- Mode de paiement

- Signature du bailleur ou du mandataire

À partir de septembre 2027, cette facture devra être émise via une plateforme de dématérialisation agréée (PDP/PA) et au format

électronique structuré

LAISSER UN COMMENTAIRE

Votre email ne sera pas publié. Vous recevrez un mail lorsqu'une réponse sera postée.

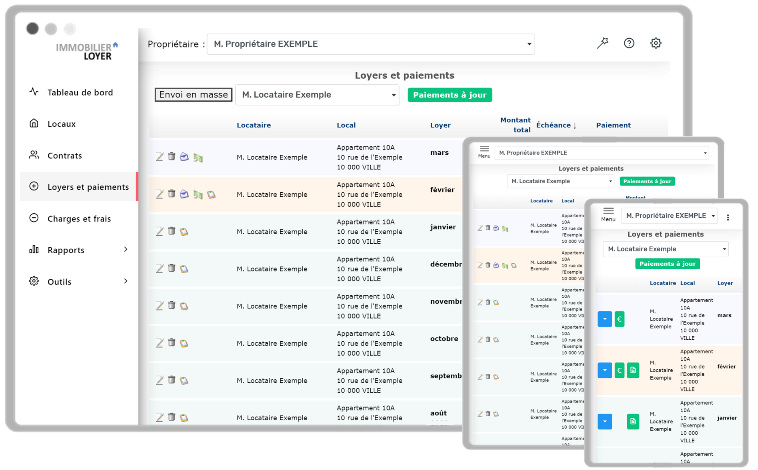

Découvrez Immobilier Loyer, logiciel de gestion locative.

Logiciel simple et complet pour bailleurs particuliers et SCI.

2 commentaires SUR

Bonjour,

Dans le cas d'une location exonérée de TVA (local à usage d'habitation), quelle motif d'exonération doit il être inscrit sur la facture ? Motif indispensable pour la réforme de la facture électronique !

Bonjour,

Si vous avez besoin d'émettre une facture pour un locataire entreprise, pour une location de logement (exonérée de TVA), vous pouvez indiquer par exemple "TVA non applicable – article 261 D, 2° du Code général des impôts".

Cordialement